Ouvrir un contrat d’assurance vie est d’une grande simplicité. Il est même possible, depuis quelques mois, d’ouvrir un contrat d’assurance vie sans aucun intermédiaire, directement sur internet avec signature 100% électronique. La révolution digitale est en marche. Souscrire un contrat d’assurance …

Ouvrir un contrat d’assurance vie est d’une grande simplicité. Il est même possible, depuis quelques mois, d’ouvrir un contrat d’assurance vie sans aucun intermédiaire, directement sur internet avec signature 100% électronique. La révolution digitale est en marche.

Souscrire un contrat d’assurance vie est de plus en plus facile, de moins en moins onéreux, mais souscrire correctement un contrat d’assurance vie est nettement plus complexe et cela nécessite quelques précautions :

- Comment savoir s’il faut souscrire un contrat au nom de Monsieur, de Madame, en co-souscription … Quelles sont les conséquences ?

- Comment rédiger la clause bénéficiaire ? A qui transmettre le contrat d’assurance vie en cas de décès ? Faut il désigner le conjoint comme bénéficiaire du contrat d’assurance vie ou peut on envisager une transmission, dès le premier décès, aux enfants ?

Sans une attention particulière au mode de souscription du contrat d’assurance vie, l’utilité fiscale visant l’exonération des droits de succession pourrait être anéantie.

PRÉCAUTION 1 : SOUSCRIRE LE CONTRAT D’ASSURANCE VIE EN ACCORD AVEC L’ORIGINE DES CAPITAUX ET SON CONTRAT DE MARIAGE.

Depuis le 29 Juin 2010 et la réponse ministérielle BACQUET, souscrire un contrat d’assurance vie en accord avec l’origine des capitaux et son contrat de mariage est une nécessité absolue pour espérer profiter de la fiscalité attrayante de l’assurance vie.

Ainsi, comme nous vous le présentions dans notre article « Bien souscrire un contrat d’assurance vie en fonction de son contrat de mariage« , la souscription d’un contrat d’assurance vie peut se résumer dans ce tableau :

| Contrat de mariage / mode de souscription du contrat d’assurance vie | Souscription nominative avec clause de remploi | Souscription nominative sans clause de remploi | Co-souscription avec dénouement au premier décès | Co-souscription avec dénouement au second décès |

| Communauté légale des meubles et acquêts (Mariage avant 02/1966) | X | |||

| Communauté légale réduite aux acquêts (Mariage après 02/1966) | X | X | ||

| Communauté universelle avec clause d’attribution intégrale au conjoint survivant | X | X | ||

| Séparation de biens | X | |||

| Séparation de biens avec société d’acquêts | X | X | X | |

| Participation aux acquêts | X |

Vous avez souscrit un contrat d’assurance vie sans respecter ces préconisations, il y a fort à parier que votre contrat d’assurance vie ne vous permette pas de réduire les droits de succession en cas de décès.

EXEMPLE : POURQUOI, IL EST INDISPENSABLE D’ADAPTER LA SOUSCRIPTION DE SON CONTRAT D’ASSURANCE VIE À SON CONTRAT DE MARIAGE.

Le cas le plus fréquent concerne les époux mariés sans contrat ou marié sous le régime de la communauté légale réduite aux acquêts. Dans cette situation courante, les époux ont tendance à souscrire chacun un contrat d’assurance vie à leur nom.

Monsieur souscrit un contrat d’assurance vie à son nom ; Madame souscrit un contrat d’assurance vie à son nom. Chacun des contrats est alimentés avec des fonds communs (épargne sur salaire, excédent de livret bancaire …).

Sachez qu’en cas de décès de l’un des époux, le contrat souscrit par l’époux survivant devra être intégré dans l’actif de succession pour moitié ! Les enfants devront payer des droits de succession sur ce contrat d’assurance vie et le conjoint devra en partager la propriété avec les héritiers de son conjoint décédé.

C’est la stricte application de la réponse ministérielle BACQUET : Pourquoi l’assurance vie est « Hors succession » ? Quelles sont les exceptions ? et Réponse BACQUET : Votre contrat d’assurance vie est il efficace pour réduire les droits de succession

Précaution 2 : Optimiser la clause bénéficiaire et s’assurer qu’une transmission au conjoint soit bien nécessaire.

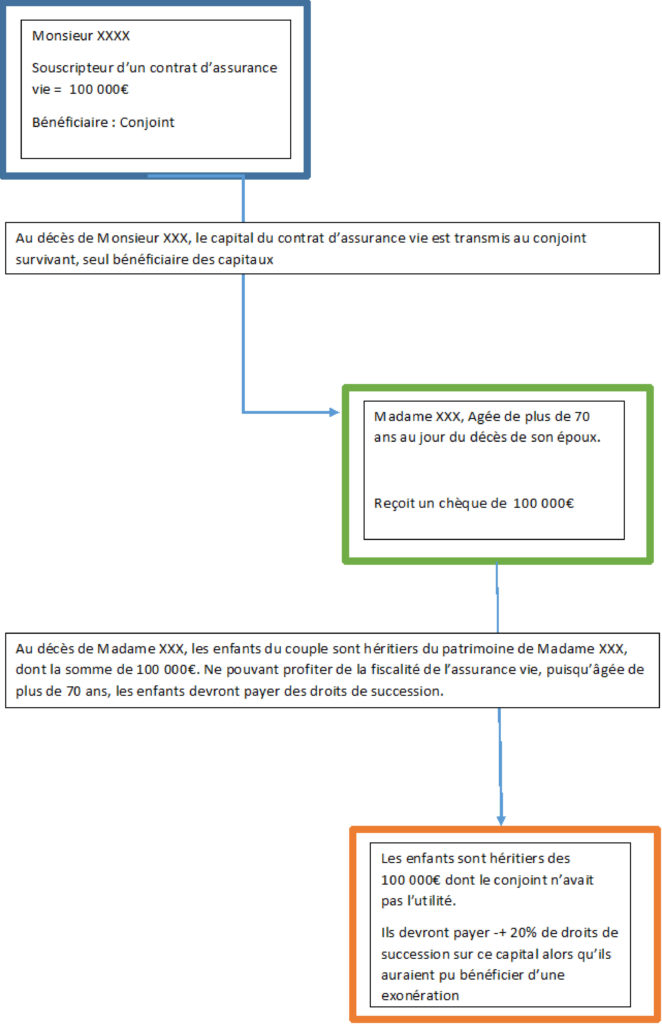

Classiquement, les époux ont pour désir premier de se protéger et rédige très couramment la clause bénéficiaire de leur contrat d’assurance vie au bénéfice exclusif du conjoint survivant. Cette transmission intégrale au conjoint est particulièrement protectrice des intérêts du conjoint, mais désastreuse en terme d’économie de droit de succession. Deux raisons principales peuvent expliquer ce désastre fiscal :

- Le conjoint survivant est toujours exonéré de droits de succession; Assurance vie ou pas, le conjoint ne paye pas de droits de succession. Il est peut être dommage d’utiliser des abattements fiscaux attrayants pour transmettre des capitaux à un bénéficiaire exonéré dans tous les cas. Dans ce cas précis, l’assurance vie ne sert à rien!

- Le conjoint à t’il réellement besoin de ces capitaux pour assurer son cadre de vie ? Fréquemment, le conjoint survivant est désigné bénéficiaire des contrats d’assurance vie dont il n’a pas l’utilité (l’épargne annexe et le patrimoine étant suffisant). Le conjoint bénéficiaire épargne donc ces capitaux pour les transmettre à ses enfants héritiers. Ne pouvant statistiquement profiter de la fiscalité attrayante de l’assurance vie (puisque plus de 70 ans), la transmission des capitaux sera taxée aux droits de succession alors qu’ils pouvaient être transmis en franchise totale de droits de succession avec une clause bénéficiaire optimisée.

Schéma fiscal traditionnellement rencontré, mais non optimisé.

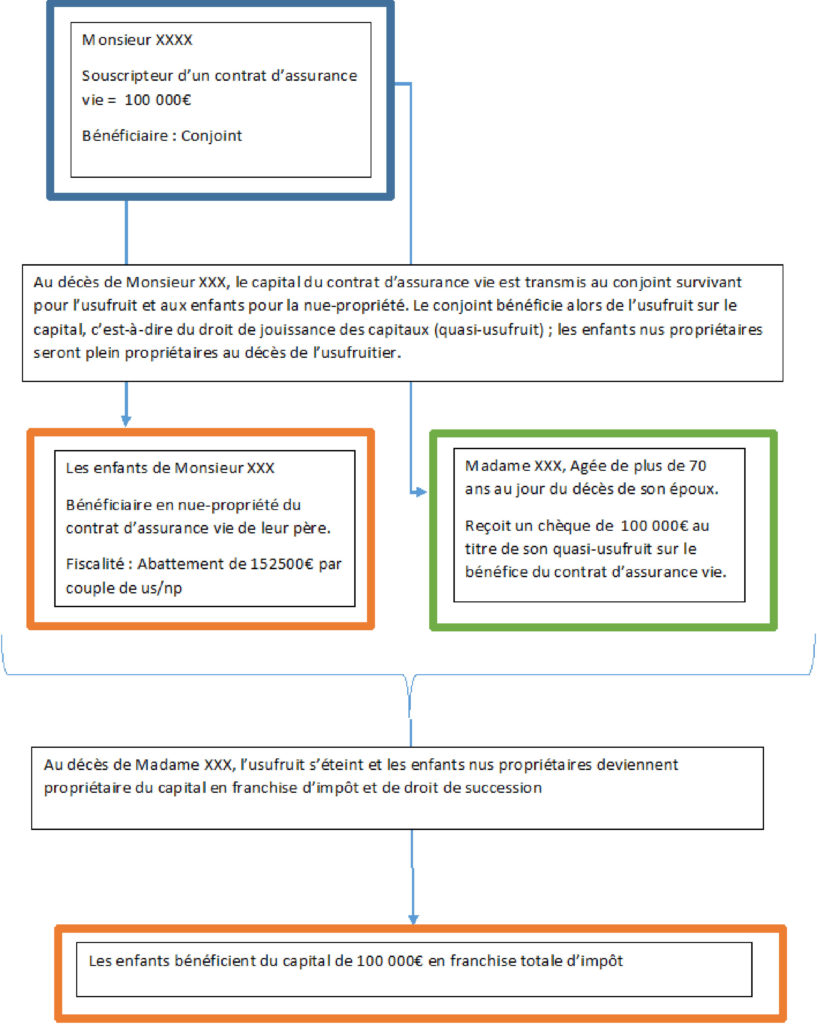

Une rédaction optimisée de la clause bénéficiaire aurait probablement source d’une économie non négligeable des droits de succession. Les enfants auraient alors bénéficié de l’antériorité fiscale du contrat d’assurance vie de leur père et reçu les capitaux en franchise de droits de succession en application de l’article 990 I du code général des impôts (cf « Assurance-vie : Une fiscalité toujours avantageuse mais de plus en plus fragile…« )

Cette clause bénéficiaire optimisée pourrait prendre la forme :

– D’une transmission directe, en pleine propriété aux enfants. Chacun pourrait alors bénéficier d’un abattement de 152 500€ avant une taxe forfaitaire de 20% ;

– D’une transmission en démembrement de propriété entre le conjoint usufruitier et les enfants nus propriétaires (cf « Assurance vie, détail de la fiscalité de la clause bénéficiaire démembrée.« )

SCHÉMA D’UNE TRANSMISSION OPTIMISÉE GRÂCE À UNE CLAUSE BÉNÉFICIAIRE DÉMEMBRÉE.

N’hésitez pas à prendre contact avec l’un de nos conseiller.

Source: Le Blog Patrimoine – Guillaume FONTENEAU